皆さん、こんにちは。

果てのブログへようこそ。

2024年5月現在で、投資歴4か月目の泉絽(せんろ)です。

私はアラフィフに差し掛かった半分人生が終わりかけの、おっさんであります。

そんな私は低収入に加え、投資ド素人のペーペーな訳ですが、それを武器にしつつ、ざっくばらんに記事を書いていきたいと思います。

今回は、現在、私が主力で投資しているダイワJ-REITオープン(毎月分配型)について、考えをまとめてみました。

最初にざっくりとした記事の方向性だけ申し上げておきますと、私はこの銘柄には割と肯定的です。

なので、特に最近の基準価額の下落や、配当金の減配を見てメンタルをやられてしまい、藁をもつかみたくなっているような方がいらっしゃいましたら、どうぞ。

割と前向きに投資している素人もいるの事が、何かの励みになれば嬉しいです。

そんな感じでお暇な方は、良かったらお楽しみ下さいね。

【注意】

・私は投資を始めたばかりの初心者であり、この記事はあくまで私の感想です。

・この記事は読み物として楽しんでいただく事を主にしております。

・投資に関してはご自分の判断の元、ご自分の責任で行っていただきますよう、お願い致します。

ダイワJ-REITオープン(毎月分配型)はあり?なし?

そもそも、この銘柄は何なのか?という所は、下のリンクからどうぞ。

この銘柄はNISAに非対応であることからわかる通り、リスクが非常に高く、巷でも評判があまり良くない銘柄です。

調べてみれば見るほど「お勧めしない」という声が多いのですよね。

それらをすべて見た上で、私はこの銘柄に投資しています。

そういう意味では、いわば変わり者なのかもしれません。

まず『結論』から先に申し上げますが、以下のような方は、この銘柄をお勧めしません。

【なし】な方

・大きなリスクを取りたくない方

・毎日の値動きで一喜一憂してしまう方

・福利の力を生かして最大限の利益を得たい方

当たり前と言えば当たり前の話なのですが、特に値動きが気になってしまう方は、この銘柄はきついんじゃないかなぁと思います。

一方で、以下のような方には、個人的にはお勧めできます。

【あり】な方

・毎月お金が入ってくる事で投資のモチベーションを得られる方

・銘柄の成長・維持を信じられる方

・低額で始めて利益を実感したい方

まぁ、あくまで私が感じた事を並べただけなので、実際にどうなるかはまた別問題です。

1ケ月後には、この銘柄が終了になって大きな損失を背負う事もあり得ます。

なので特に経験豊富な皆様方は、道化を見るような気持ちで楽しんでいって下さい。

ダイワJ-REITオープン(毎月分配型)はタコ足配当なのか?

私も一応、投資をやる以上は下調べをします。

先に述べました通り、この銘柄は巷ではタコ足配当をしていると言われております。

※以下、SMBC日興証券HPより引用

タコ足配当 (タコあしはいとう)タコ足配当とは、企業が原資となる十分な利益がないにもかかわらず、過分な配当金を出すことをいいます。見た目には配当金が高いため魅力的に感じられますが、実際は資産を売却したり、積み立て金を取り崩したりして配当金に回しているだけで、業績や財務状況に難点がある可能性があります。タコが自分の足を食べるのに似ていることから、このように表現されます。

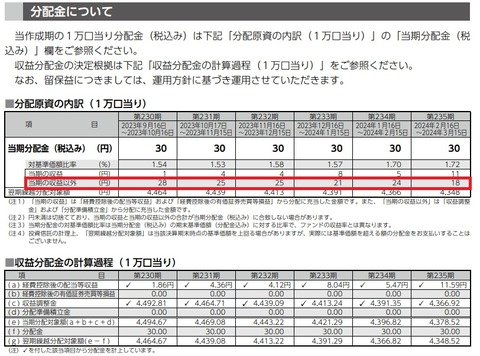

その辺りはどうなのかな?と思って調べてみましたが……これは以下の資料で分かります。

※以下、運用報告書より

あくまで近場の情報だけですが、これは見事なタコ足配当!!

特に、利益の出ている期でも11円が最高なので、配当金だけを考えるならこのレベルに落ちてこないと、現時点での堅実な運用は厳しそうですね。

逆に言えば5円程度まで配当金が落ちれば、そこから堅実に運営できる可能性が高そうです。

勿論、現状が続けば、という前提ではありますので、REITが落ちればどうなるか分かりません。

実際に、この記事を書いている時点(5月31日)では、凄い勢いでREIT指数が落ちまくって、それに引きずられて基準価額が落ちてます。

なので、暫くはこの状況が続きそうだなというのが、率直な感想です。

タコ足配当だから「なし」なのかどうか

正直、ずっとタコ足配当のままで、じり貧であるなら私も「なし」だと思います。

ただ、そこまで悲観的な話でもないのかな?というのがど素人目線の感想です。

こちらも結論から先に申し上げますが、以下の考えが通るのであれば、問題ないと思っています。

① 今はタコ足配当だが、利益だけで配当を出せる所まで配当金が落ちた場合

② ①になるまでに、純資産総額が残りファンドが存続できる場合

では、実際に細かく見ていきます。

まず、以下は配当金が20円に下がった時の、基準価額と純資産総額の変化です。

【20024年5月14日→15日の変化】

基準価額: 1,783円 → 1,752円 差 -31円

純資産総額: 3,027.62億円 → 2,967.22億円 差 -60.4億円

桁が凄すぎて感覚が麻痺していますが、この位の下落幅が毎月の確定イベントだという印象ですね。

ただ、上がる時もあれば下がる時もありますので、毎月+31円をキープできれば、維持は可能っぽい感じがします。

これは、REIT自体の動きも絡んできますので、この銘柄単体で計る事は不可能ですが、私は割と楽観的です。

また、もう一つ楽観的な要素がありまして、以下はここ半月の基準価額と純資産総額の推移です。

【20024年5月15日→31日の変化】

基準価額: 1,752円 → 1,672円 差 -80円

純資産総額: 2,967.22億円 → 2,733.94億円 差 -233.28億円

「いや、どこが楽観的な要素なんだよ?もうダメじゃん!」

と思う方も一定数いらっしゃるのではないでしょうか?

特に基準価額の落ち方も酷いですし、純資産総額も230億円減ってます。

しかし、実は私は割と逆で「あれ?全然減ってない?」と言う感想です。

まず、基準価額の下落ですが、これは実は「落ちて当たり前」の状況なんですよね。

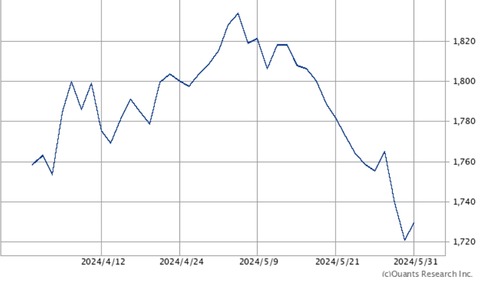

※以下、SBI証券からの引用です。

これはREIT指数のグラフなのですが、5月9日辺りから綺麗に落ちてます。

これに連動するのがこの銘柄の基本なので、そりゃ落ちるよなという印象です。

5月15日から今までの感じで、ちょうど80位落ちてますので、綺麗に連動してますね。

では、何故、REIT指数がここまで落ちているかと言うと、あくまで素人の浅い考えですが、金利の上昇が足かせになってるのでは?と思ってます。

※以下、SBI証券からの引用です。

これは日本国債10年物の金利なのですが、ついに1を超えました。

1年・3年物も金利が上昇し続けています。

その為、相対的に株と不動産投資に逆風が吹いている形になっているのかなと。

特に多額のローンが必要になる不動産系は、どうしてもその影響が出やすいです。

なので、足元を見れば不動産系のREITを敬遠して他の所に投資資金が流れているのだと感じました。

ただ、金利も無尽蔵に上がるわけではありませんし、そのターンが終わって落ち着いてくれば、徐々にREITに戻ってくると考えています。

今のREITは落ちすぎているので、いつ投資資金が流入してもおかしくない状況でしょうし。

話はそれましたが、では純資産総額の減少についてです。

先ほども触れましたが、私は「思ったほど減っていない」という印象を抱きました。

先月から配当金が30円→20円となり、更には上記の通り基準価額が右肩下がりです。

「もうダメだ! 泥船から脱出しなくては!」となる方が続出するのは当たり前でしょう。

なので、私も凄い勢いで解約者が出て、純資産総額が減るのだろうなと思っていたんです。

半分くらい残れば御の字かなぁ、どうだろうなぁ?という感じでした。

ですが、蓋を開けてみれば解約したのは1割強ぐらいで、割と残っている方が多い印象です。

何でなのだろうか?と思ったのですが、ちょっとこれは、私にはわかりません。

とりあえず、私のさびた頭で考えた理由は3つ。

① そもそもこの状況を知らない方が多い?

・このファンドの運用期間が長いので最初は証券会社で販売員さんと対面し、お勧めされて購入した方も多いはずです。そういうご高齢の方が、ずっと持ち続けているのかな?と思いました。

② 基準価額が落ちすぎて手放す機会を失った方が多い?

・上の話にも繋がりますが、基準価額が高い時に多額に投資した方は、今は手放せない状況なのかなと。一応、少額でも分配金が入ってくるし、待てば上がるかもなので、そのまま置いておく人も多そう。

③ 実は歴戦の猛者が多く、腕組みしながら嬉々として買い増している?

・割とあるのでは?と思っているのがこのパターン。いやだって、これもし100円でも上がったら、分配金も加味してめちゃめちゃ美味しいですよ?こんな安くていいの?本当に?と思っている私みたいな人がいても不思議ではないです。

どちらにせよ、殆どが悲しい話ではありますが、資金流出が思ったほど多くないというのは朗報です。

長く続いてきた銘柄だからこその、ある種の強みであるとも捉えられます。

他の銘柄では、あっという間に資金枯渇して消えそうですし。

その分、浮上のチャンス期間が長く取れるようになったという事ですから、ファンド運営の皆さんの手腕に期待したいところですね。

さて、話は前後しましたが、タコ足配当だから、この銘柄がなしなのか?というのが本筋でした。

現時点では、お勧めできない銘柄であることは間違いないのですが、割と可能性を残した銘柄である為、私はありである、と言うのが結論です。

でも、ご自分の責任で判断してね?

あくまで現時点ではタコ足配当であり、褒められた運営ではないのですが、状況的にそうなってしまっても仕方ない構図だと感じています。

また、そもそもの話ですが今までの運営がダメダメだったとしても、この先はわかりません。

これが、純資産総額に胡坐をかいた手抜き運営であるなら論外ですが、今は時代が変わりました。

SBI証券や楽天証券を始め、信託報酬の格安なインデックスファンドが台頭し、証券業界も群雄割拠様相を呈しております。

その中で、ぬるい経営をしてここまで生き残れるわけがないのです。

その中にあって何とか今まで存続できただけでも、私は評価できると思っています。

特にアクティブファンドが敬遠される風潮が強い中で、配当金を減らして存続を優先させたのは、英断だと私は感じました。

そしてそれが何を意味するかと言えば、まだこのファンドの運営者さんは諦めていない訳ですよ。

まぁ、うがった見方をすれば、最後まで少しでも長く搾り取ってやろうという意気込みなのかもしれませんが(こら)

ならばそこに可能性を見出すかどうかは、投資する側の問題でしょう。

私は、可能性があると感じましたので投資を継続しております。

それをどう感じるかは、皆さん次第でしょうね。

結論:ロマンはあるが万人にはお勧めはしない

という訳で、結論としましては、あくまで私の感覚だと、

これからもしかしたら?という可能性は感じるものの、手堅くはない

というのが総評です。

現在、めちゃくちゃ基準価額が低いので、破綻のリスクを加味しつつ、上がるところまで持ち続けられるような方なら、個人的にはお勧めできます。

何よりタコ足とは言え、毎月配当金が貰えるのはモチベーション的に地味にデカいんです。

逆に、手堅く安全に儲けたいなら日本株高配当の投資信託にするのが私は良いと思います。

ちなみに、今もてはやされているオルカンとS&P500ですが、私はちょっと今後の動きに懐疑的な立場です。

先ほども触れましたが、金利上昇の影響があり、これから為替が円高方向に動く可能性が高いです。

また、米国の経済状況が限界っぽい感じを受けますので、今、そちらに全力投資するのはそろそろ危険だと感じています。

一方で仮に米国の投資熱が冷めれば、日本への投資も増えるでしょうから、相対的に株やREITが上がるでしょう。

個人的には、格安な今の日本株系の銘柄に投資して、今後に備えておくのが良いのかなと思っています。

まぁ、とは言え、貧乏なおっさんなので投資額は知れてるんですけど。

ですから、そういう意味でも、この銘柄はお試しするにしても安いからお勧めなんです。

ただし、ファンドの運用が上手くいかず、損失だけを残して消え去る可能性もあるので、そこも十分に織り込んで考えて下さいね。

そうなったら、またこの記事で泣き言を延々とさらしたいと思います。

今回の記事は以上になります。

長い記事となりましたが、お読み頂きありがとうございました。

コメント